伴随着公募基金二季报披露逐渐进入高峰期,首批偏股型基金二季报也相继出炉。

日前,长城基金率先披露了基金经理陈管理的两只基金的二季度报告与今年一季度相比,两只基金的权益类投资比例大幅提高,增加了不少尴尬的仓位贵州茅台和比亚迪在基金前十大重仓股之列

展望下半年,陈表示,宏观因素对市场影响最大的时候已经过去市场回调和业绩增长消化估值后,整体估值回归相对合理的区间现阶段更适合基于行业和公司基本面进行投资

将仓位提高到90%

作为首批披露二季报的股票型基金,基金经理的最新仓位调整备受市场关注。

日前,陈管理的长城久富混合基金和长城新兴产业混合基金两只基金率先披露二季度报告数据显示,长城久富合剂二季度末股票仓位达到90.53%,较一季度末的77.85%上升了近13个百分点长城工业的混合股票仓位也从一季度末的77.65%上升到二季度末的90.52%,同样上升了13个百分点

值得一提的是,作为偏股混合型基金,这一仓位已经达到了较高水平,这意味着基金经理对后期行情较为乐观具体来看,据陈介绍,4月下旬两只基金加仓,主要加仓电动智能汽车,光伏风电等行业

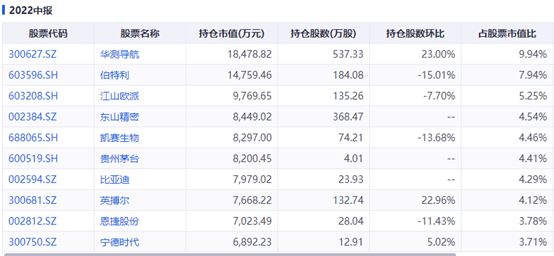

到今年二季度末,长城九富前十大重仓股分别是华策导航,伯特利,江山欧派,东山精密,凯赛生物,贵州茅台,比亚迪,英博,恩杰,当代安培科技股份有限公司其中,中国试航,英博和当代安普科技有限公司被增持,伯特利,江山欧派,凯赛生物和恩杰被减持

同时东山精密,贵州茅台,比亚迪等纷纷成为基金前十大重仓股,还有杜南环境,中国化工,顾家酒等已经退出前十榜单

二季度以来,市场震荡反弹,基民也在反弹过程中赎回了自己的基金长城久富混合二季报数据显示,长城久富混合A二季度被基民赎回,申购仅1.18亿份,净赎回1.05亿份

基金净值回血

今年以来,a股市场经历了短期的快速下跌,新能源等多只跟踪股大幅回调,多只基金净值也大幅回调。

陈管理的两只基金产品也不例外根据长城久富披露的净值数据,今年以来该基金最高净值达到2.25,随后持续下跌,最低跌至1.5296,较年内最高点已回吐32%

4月底以来,a股市场持续反弹,长城久富混合基金净值也持续反弹,最高达到2.1555,自底部以来已反弹40.92%。

虽然基金净值存在较大的回血,但今年以来,长城久富混合基金净值收益率为—6.63%,二季度收益率为15.36%。

可是,长期以来,陈管理的长城久富混合基金虽然波动较大,但收益率可观从基金合同生效日至今年二季度末,本基金的净值收益率达到458.04%

陈管理的长城新兴产业混合净值走势也类似今年以来,伴随着a股市场的波动,呈现深V反弹态势

对于今年以来的市场调整,陈认为,前期下跌的主要原因是成长轨道公司估值处于较高水平,预期较高宏观利空因素超预期,市场超预期下跌美国通胀超预期,加息和收缩步伐超预期,俄罗斯和乌克兰地缘政治冲突导致大宗商品阶段性上涨和市场对国际环境的担忧,中国宏观经济下行压力加大,房地产新房销售降幅超预期,疫情频发,动态出清政策影响消费和生产,稳增长政策实施

此外,在市场下跌过程中,部分基金被动卖出,加剧了a股市场的下跌,a股市场估值迅速回到历史低位。

看好汽车和光伏的长期机会

展望下半年,陈认为,宏观因素对市场影响最大的时候已经过去经过市场回调和业绩增长消化估值,整体估值已经回归到相对合理的区间现阶段基于行业和公司的基本面情况进行投资比较合适主要看好汽车产业链,光伏行业等景气度好,长期增长空间大的行业,同时适当关注和布局消费电子,半导体,创新药物,房地产产业链等,而且未来还有机会繁荣起来

从长期来看,陈看好当前市场的长期投资机会,尤其是中国高质量产业发展和产业升级趋势下的投资机会一方面是新能源智能汽车,光伏等新兴产业快速增长和全球产业链地位提升带来的投资机会,另一方面,成熟行业和具有超强竞争力的龙头企业市场份额增加,带来传统行业效率提升的投资机会

在今年市场调整的过程中,陈并没有停止对的研究今年,他已经多次出现在上市公司的调研名单中

从陈今年调研的个股来看,相关个股如自动驾驶,新能源,消费电子等都是他关注的焦点比如中科创达,华策导航,德赛西威等都是自动驾驶股票,还有新天绿色能源,惠能科技,金朗科技等都是新能源股,而朗特智能等消费电子类股