今年国内相对极端的天气仍然延续,各地暴雨、高温不断,对许多农作物的生长和上市都造成了影响,这其中也包括了中药材。

在盛产亳芍、亳菊、亳桑皮、亳花粉、亳丹皮、亳紫菀、白术、丹参等药材,有着“药都”之称的安徽亳州,7月中旬就遭遇了令人头痛的强降雨,部分低洼农田发生内涝,贡菊花等药材预计将会减产。

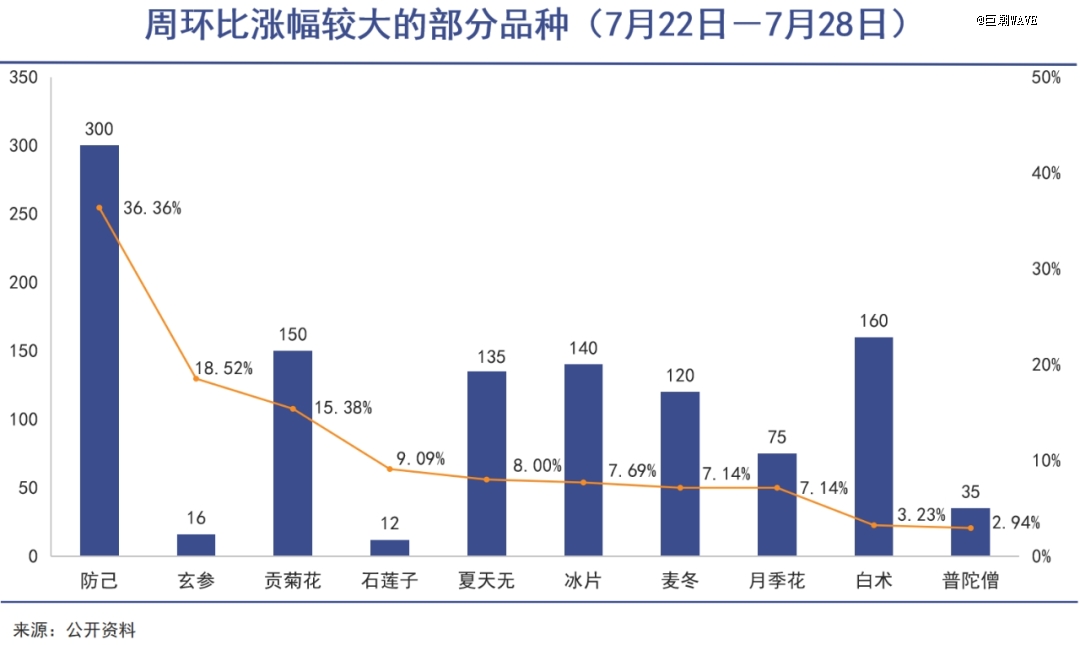

根据亳州市发改委公布的中药材价格指数运行分析,贡菊花的价格环比涨幅较高,现黄山贡菊已达120元,精品已达150-160元,并且购货商家丝毫不见减少,市场货源小批量走销很是畅快。

早已因为安徽、浙江、河南等地灾情减产的白术,价格从2023年1月的27元每公斤增长至2024年6月的180元每公斤,年涨幅超过100%,较三年前涨了约10倍,涨势超过黄金还凶猛。

当然也有药材的价格在下跌,比如鸡血藤虚高的行情逐渐恢复平稳,而公丁香的行情则大幅跳水,已经造成经营商家恐慌。

近几年中药材的价格波动引人注目。但价格波动的动因,是一系列复杂的市场需求、政策支持和气候变化等诸多因素。这些因素的叠加汇总,让中药产业相比数年前已经发生了不小的变化。价格的变化,正是这种产业变化的外在表现。

消费力

中药材是农产品,但中药不只药品。

同农产品一样,中药材也有“区域名品”的概念,即古代医家所说的“道地药材”。因为每种药材都有自己特定的适宜生长环境,道地药材是在特定产区经过长期选育和优化而来,治疗效果更为稳定、安全。

东北的人参,山东的阿胶,云南的三七、天麻,西北的大黄、当归,浙八味和四大怀药等,都是历史上响当当的道地药材,具有悠久的历史、显著的疗效和独特的社会价值。

在《全国道地药材生产基地建设规划》等政策的支持下,这些主产地正在加快发展现代中药产业,通过标准化、产业化和品牌化战略,提升中药材的质量和市场竞争力,同时实现乡村振兴与文化遗产传承。

不过和所有的农产品一样,中药材也逃不过“看天吃饭”,产量和品质受气候变化的影响较大。党参、当归等生长周期较长的药材,或者白术、白芍等产地高度集中的药材,对天气变化更为敏感,价格波动也容易更为剧烈。

恶劣天气之外,农业生产成本的普遍上升,中药材种植、生产加工仓储等方面的合规要求日趋严格成本增加,都导致了近几年中药材价格整体走势的上涨。

中药材综合200指数从2021年开始就维持着高位,2023年之后的走势虽然经历了冲高回落,但目前指数仍收于3200点之上,远高于疫情前的2500点,并且显现出“淡季不淡”的反常特征。

所以也有人怀疑,近一年中药材价格上涨的主因并不是供需矛盾,而是中间流通环节的过于火热,资本涌入,囤货出货,货源频繁周转,爆品频繁更替,导致部分中药材的价格暴涨暴跌,甚至有了重蹈“金融茶”覆辙的危险。

不过总体来看,中药材的供需矛盾还是很明显的,一方面是主产地的产量减少,高品质的野生药材供应量更少,另一方面是中药材的下游需求并未减少,无论是站在药品还是消费品的角度,很多人都不会因为一点涨价而停止采购。

在清热解毒、滋补养生等方面,中药的疗效早已被无数临床实践和科学研究证实过,在中国购买力最强的60后、70后的心目中,中药的地位更是无可撼动。某种程度上,中药材和中药甚至可以按照高端消费品的逻辑来看待。

道地药材和千年古方就是品牌,历史和文化的积累让品牌可以形成溢价。那些不需要治病救命但愿意花大价钱来购买中药的人,何尝不是在消费品牌、彰显身份,这直接导致直到今天,冬虫夏草、人参灵芝仍在受人追捧。

越是名贵的中药材和中药,需求端越不会受涨价的影响。

定价权

取决于集采和患者的接受度。

虽然需求相对稳定,但中药想要完全免受医保的影响还是不太现实,行业的定价体系也势必会随集采结果而变化。

2023年8月,全国首次中药饮片联采落地,涉及782个中选产品,采购金额超过7亿元人民币。此次集采覆盖了21个品种,包括黄芪、当归、党参片和丹参等,由100家企业中选,平均降价29.5%,*降幅56.5%

目前中药集采试点正逐步扩展至全国层面,虽然相比于国家组织集采的9批药品平均降价超50%的数据,中成药集采降价相对温和,但本质上还是要通过规模化采购来降低药品价格。

但是在中药材价格大涨的背景下,对原材料成本占到总成本六成以上的中药企业来说,利润空间本就被严重压缩,再面对医保集采的降价要求,甚至走到了无法保量供货、宁愿上采购黑名单的地步。

部分龙头药企已开始对旗下产品进行涨价。佛慈制药就公告称,鉴于原材料以及生产成本上涨等原因,公司决定自2024年3月11日起对主营中成药产品的出厂价进行调整,平均提价幅度为9%。

6月,同仁堂旗下的港版安宫牛黄丸涨价,价格从1060港元/粒调整到1280港元/粒,涨幅超过20%。除了原材料成本上升,下游需求的稳中有增,也是同仁堂敢于涨价的主要原因。

华润三九近期没有涨价的动作,在投资者互动平台上也表示,虽然中药材价格今年有一定幅度上涨,但公司产品所使用的中药材品种数量众多,各药材价格变动程度不一,对总体成本影响幅度相对较小。

另外,华润三九也已经制定了适当的采购策略,并加大种植技术研究以及进行产地种植,以应对中药材的价格上涨。并且华润三九也没有否认过OTC核心产品小幅提价的可能。

这是因为中药OTC产品主攻院外市场,受集采的影响本来就很小,且兼备消费属性和刚需性,对品牌力较强的产品来说,是完全有可能实现量价齐升的。

把时间往前数十年,其实不少知名中药OTC产品已经涨过几次价了。即使在高基数的情况下,以东阿阿胶、健民集团、同仁堂等为代表的22家品牌中药公司的增长势头也依旧不减。

2023年,这些品牌中药OTC公司实现营收2489.4亿元,同比增长10.5%,实现归母净利润262.8亿元,同比增长20.8%。在24Q1,这些公司共计实现营收712.8亿元,同比增长5%,其中归母净利润101.2亿元,同比增长10%

可以看出,品牌护城河较强的中药OTC公司,反而是受益于疫情后的大环境的,量价齐升逻辑清晰。因为人们的保健需求明显增强,倾向于在家中常备感冒颗粒等药品,更因为中药和中药材的定价权是掌握在中国手中的。

当然,大部分药企在决定涨价与否时,还是会充分考虑患者的接受程度。

增长点

中药创新仍在路上。

虽然中国靠历史悠久掌握了中药行业的定义权和定价权,但只会吃老本的行业是很难有新的发展的,所以中药创新才会成为政策支持的重点方向。

片仔癀就是一个值得深思的例子。作为国内唯二拥有“国家绝密配方”的中药企业,其护城河一直很牢固,片仔癀锭剂在20年内涨价了20次,零售价从325元/粒升至760元/粒,但是这两年的业绩表现却差强人意。

片仔癀净利润在产品大涨价的2023年,其增幅仅为13.15%,而且第四季度的净利润更是出现了罕见的下滑,同比降幅为6.47%。

今年上半年,片仔癀实现净利润17.2亿元,同比增长率继续降低,仅为11.61%,其中第二季度实现营收24.79亿元,同比微增2.61%,创2023年以来*营收增速纪录,净利润为7.45亿元,同比下滑3.37%。

天然牛黄价格持续上涨,被普遍认为是片仔癀盈利能力承压的重要原因。但实际上,目标客群的有限,才是片仔癀这类高护城河中药企业必须克服的难题。

为了摆脱对单一产品的依赖,片仔癀从2014年就开始尝试向多元化转型,希望在保健食品药品、化妆品、日化产品等领域开拓第二增长曲线。这套打法明显是在模仿云南白药,但想复刻成功并不容易,更何况云南白药的日子也不好过。

片仔癀也没少在中药创新上发力,目前有4个中药创新药、3个化药创新药正在开展临床研究,2个化药创新药和4个经典名方处于临床前研究阶段,涵盖了肿瘤、疼痛、精神神经等多个治疗领域,以求新的突破。

对许多实力不如片仔癀的中药企业来说,要想实现创新突破的前期投入实在太大,在这个过程中*给自己寻得一个“靠山”。

比如拥有25款在研现代中药产品的天士力,其枇杷清肺饮、温经汤2款已提交生产申请,19款产品处于临床IIIII期研究阶段,治疗领域覆盖心脑血管、消化代谢、肿瘤、中枢神经等,算得上中药创新领域的领军企业了。

但因为种种原因天士力业绩表现一直不佳,最近终于决定向华润三九转让28%的股份、国新投资转让5%的股份,从此成为国资体系的一员。华润三九也将积极发挥中央企业的主体支撑和融通带动作用,推动中药的现代化和产业化。

而更早之前并入华润体系的昆药集团,以参苓健脾胃颗粒和舒肝颗粒为代表的大单品打造成果逐渐显现,同时整合建设昆药销售渠道、借势三九商道启动“铁架子工程”,中药老号焕发出新的生机。

毕竟在这个银发经济愈发重要的时代,属于传统中药和创新中药的机会并不会少,上游药材的连年涨价,何尝不是一种对下游坚实需求的映射呢。